炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

(来源:钛媒体APP)

和 AI 行业一天一榜首的模型性能迭代类似,大模型创业公司们的资本化进程也要比其他行业都要迅猛得多。大模型投资热潮的兴起才不过两年时间,“全球大模型第一股”就要来了。

从这个角度上来说,中国 AI 的落地速度确实要比北美快上不少。OpenAI 不过刚刚传出筹划上市消息,中国大模型公司们已经排排站到了敲钟的门口。

12 月 17 日,大模型创业公司的一北一南代表智谱与 MiniMax 双双通过港交所上市聆讯。两天后,智谱抢在 MiniMax 之前率先披露招股书,被不少媒体解读为在“全球大模型第一股”争夺战中占得先机。有媒体报道称,智谱同时也是内地企业赴港上市“报备制”落地以来,最快通过聆讯的公司之一。

相比于其他还在等待估值窗口的 AI 公司们,智谱们之所以加速上市,很大程度上来自于大模型赛道日益沉重资金压力。在全球科技大厂纷纷加码人才和算力投入的背景下,创业公司面对的研发成本几乎是同步上涨的,而一级市场的融资热度已明显降温,加快 IPO 进程是必然选择。

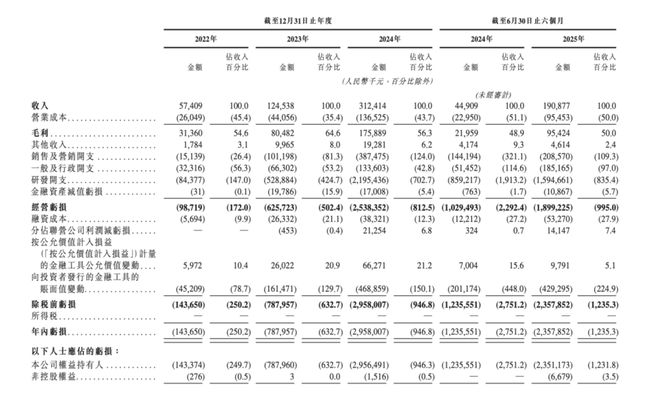

根据招股书数据,智谱过去三年收入年复合增长率虽然超过 130%,但亏损扩大速度也几乎同步,且增幅比收入更加显著。

从 2022 年至 2025 年上半年,三年半智谱累计收入不过 6.85 亿元,同期累计亏损则超 62 亿元。亏损占收入比重从 2022 年的 250.2% 一路走高至今年上半年的 1235.3%。

智谱招股书

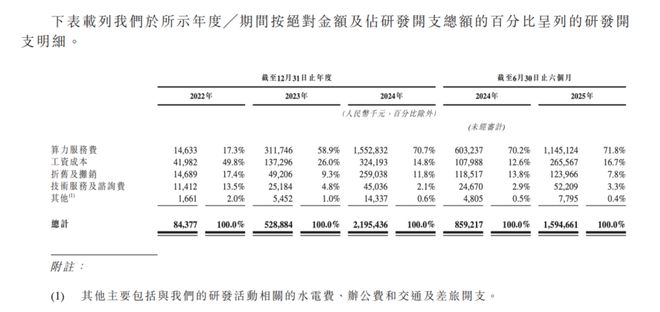

大部分亏损都来自于高额的研发投入。过去三年,智谱累计研发开支达 28.09 亿元,2025 年上半年进一步攀升至 15.95 亿元,三年半合计研发投入已超过 44 亿元。

销售及营销开支同样快速放大,从 2022 年的 0.15 亿元增至 2025 年上半年的 2.09 亿元,三年半累计营销开支约 7.12 亿元,比智谱同期累计收入还要多。

智谱成立于 2019 年,核心创始团队都来自于清华,包括董事长刘德兵、首席科学家唐杰、公司 CEO 张鹏等,被业内称之为“清华帮”。

招股书显示,创始团队通过一致行动协议合计持有智谱 33.03% 的股权。成立 6 年以来,智谱融资 8 轮,累计筹资超 83 亿元人民币,IPO 前的最新投后估值超 240 亿元。

截至今年 6 月 30 日,智谱期末现金及现金等价物约为 25.52 亿元,但同期流动负债净额为 70.89 亿元,较去年底大幅上涨,其中新增的 28.88 亿元都来自于面向投资者发行的金融工具。今年上半年,智谱密集获得多个地方国资的战略投资。

独立大模型第一,年收不过 3 亿元

作为首个公开招股书的大模型创业公司,智谱为市场提供了一个观察大模型商业化落地最直观的切口。

在招股书中,智谱引用弗若斯特沙利文报告,称按 2024 年收入计算,智谱位列中国独立通用大模型开发商第一,在所有通用大模型开发商中位列第二,市场份额约为 6.6%。

按照智谱的定义,独立大模型可以简要概括为大模型创业公司,智谱、MiniMax、月之暗面等所谓“AI 六小虎”都属此类,非独立大模型则通指科技巨头公司,比如阿里、腾讯、百度及字节。

智谱在招股书中专门列出了 2024 年中国头部大模型厂商排名,除位居第二的智谱是独立大模型开发商外,其余均为科技巨头公司,如科大讯飞、阿里、商汤及百度。

智谱招股书

但这个排名或许与人们实际感知有所出入,部分原因在于中国大模型市场商业化落地局限于 B 端政企客户,C 端付费意愿不强。

弗若斯特沙利文数据显示,以收入计算,2024 年中国大语言模型 53 亿元的市场规模中,机构客户贡献 47 亿元,个人客户收入仅为 6 亿元。

事实上,智谱过去几年收入也多来自于 B 端客户,头部政企客户的本地化部署是其主要收入来源,过去三年本地化部署收入长期占据智谱总收入的约 85% 及以上。

即便近两年智谱大力推动 MaaS 平台的云端 API 调用服务,今年上半年本地化部署收入占比仍达 84.8%,云端部署仅为 15.2%。作为对比,OpenAI 约七成收入都来自于 C 端消费者的付费订阅。

按照招股书数据,智谱服务机构客户超 8000 家,但前五大客户收入长期占据公司营收近五成左右。过去三年,智谱前五大客户占收入比重分别为 55.4%、61.5%及 45.5%,直至今年上半年才降至 40%。

这或许可以解释为什么智谱已经位列中国通用大模型开发商的年收入第二、独立通用大模型开发商收入第一,但其去年营收不过 3.12 亿元水平。按照智谱今年上半年的历史现金消耗率来看,3.12 亿元还不够智谱一个月的花销。

稍有安慰的是,虽然智谱此前收入过度依赖 B 端大客户的本地化部署,但公司毛利率始终保持在 50% 以上。

其中,本地化部署的毛利率更高,去年毛利率达 66%,云端部署仅为 3.4%。今年上半年,本地化部署毛利率达 59.1%,云端部署为负 0.4%。

智谱在招股书中用大篇幅描绘了其推出的 MaaS 平台,同时强调云端业务的增长空间。《科创板日报》引述智谱方面口吻称,智谱云端 MaaS 和订阅业务呈现“指数级增长”,“付费流量收入超所有国产模型之和。”智谱 CEO 张鹏称,面向全球开发者的模型服务业务年度经常性收入已突破 1 亿元人民币。

智谱同时也在积极开拓海外市场,目前更多集中在东南亚地区。自 2024 年开始,智谱的大模型本地化部署服务开始向海外落地并产生收入,2025 年前半年本地化部署的海外收入占比达 11.6%。

七成研发开支被算力消耗

当前的大模型行业仍处在高投入、低产出的发展初期,即便强如 OpenAI 也不得不面临订阅收入趋缓的压力,试图通过多元化方式扩展收入来源。过去几年,大模型行业赚得更多的往往不是那些大模型厂商,而是诸如英伟达这样的 GPU 厂商以及一大批云服务商。

科技巨头们有着更充足的资金和时间来等待行业成熟,它们可以不考虑当前亏损,继续推高算力和人才投入,相应地往往也能获得性能更强的模型,而模型性能仍然是决定 AI 竞赛的关键。

过去几个月来,Google 先后通过 Nano Banana 和 Gemini 3 Pro 的超强性能,一度压着 OpenAI 喘不过气来,使得 Sam Altman 不得不在内部拉响红色警报,要求加强模型性能研发。

国内诸如阿里、腾讯、字节等也都在算力投资之外,加强 AI 人才的争夺。年初,阿里巴巴 CEO 吴泳铭宣布了史无前例的三年 3800 亿 AI 投资计划,年底又称不排除继续扩大投资。腾讯刚刚招揽了被称作“天才少年”的 OpenAI 前研究员姚顺雨,字节则挖来了 DeepMind 研究副总裁吴永辉。

与之对比,即便智谱过去三年半累计研发投资已达 44 亿元之多,但在这场大模型竞赛中也并不算是最烧钱的那个。

为了彰显自身在模型竞争中的科研实力,智谱在招股书中特意强调已组建了一支 657 人的研发团队,占到公司员工总数的 74.4%。

但人才成本并不是智谱研发开支的大头。事实上,智谱的大多数研发开支都用在了算力消耗上,去年工资成本仅占研发开支的 14.8%。2024 年及 2025 年上半年,超 7 成研发开支都用于算力服务费。

智谱招股书

招股书显示,2022 年、2023 年、2024 年及今年上半年,智谱自前五大供应商的采购额分别占到公司采购总额的 54.5%、53.6%、47.3% 及 50.2%。

今年 7 月,智谱发布了旗舰模型 GLM-4.5,9 月发布升级了编码能力的 GLM-4.6 模型。招股书中,智谱引用了包括基准测试、全球排行榜及 token 消耗量等诸多数据来佐证模型性能的领先。但考虑到当前模型换代按月乃至天来更新的频率,上半年的模型领先也很难延续到下半年。

智谱必须要向投资者证明的是,它的护城河并不是一张榜单或者一段时间窗口内的领先。这并不容易,尤其是对于资金和人力都处于弱势的创业公司来说。

在招股书中,智谱尤其强调他们的模型兼容性更强,已经适配 40 多款全球主流芯片平台。他们也花了不少篇幅强调他们作为独立模型开发商的优势,比如金山办公的 WPS AI、智联招聘的 AI 招聘助手乃至蒙牛乳业等都采用智谱的服务。

这些都算是智谱身段更灵活、也更能帮助 B 端客户落地大模型的优势。但它很难成为大模型公司的核心竞争壁垒,模型性能的领先仍然是关键。

10 月,智谱传出裁员消息。有媒体称减员人数近百人,涉及 Aminer、BigModel、商业化及智谱清言等多个业务团队。智谱对外回应称,目前公司涉及产品和研发相关部门运转正常,组织调整涉及人员十余人。

招股书显示,截至今年 6 月 30 日,智谱共有员工 883 名。晚点此前报道称智谱高峰期有 1000 多人,今年一度缩减上百人。

无论智谱如何在招股书中强调高达 130% 的收入年复合增长率,大模型的高研发投入带来的亏损幅度也同样等比例扩大。今年上半年,智谱营收不过 1.90 亿元,但净亏损却达 23.58 亿元。

考虑到当前智谱的可用现金余额与研发投入需求,上市几乎已成为智谱的必然选择。好在凭借地方产业基金的支持和深厚的政企背景,智谱已经戴上了“全球大模型第一股”的光环。

除了已经通过港交所聆讯的智谱、MiniMax 之外,国产大模型创业公司如月之暗面也传出计划明年 IPO 的消息。

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏